征求意见结束1个多月后,《个人所得税专项附加扣除暂行办法》终于来了。

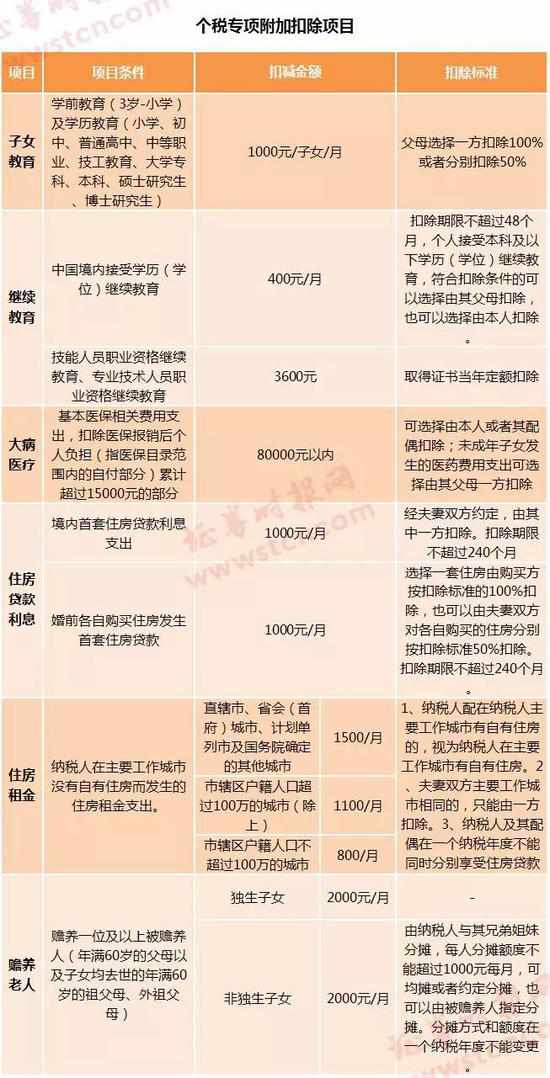

12月22日,《个人所得税专项附加扣除暂行办法》发布,根据《办法》内容,个人所得税专项附加扣除主要包含5大项:子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人。扣除办法自2019年1月1日起实施。

和此前的征求意见稿相比,大病医疗及住房租金两项扣除标准有所提高:

大病医疗:

扣除限额由6w提升至8w

住房租金:

直辖市、省会(首府)城市、计划单列市及国务院确定的其他城市的由1200/月提升至1500/月

市辖区户籍人口超过100万的城市的由1000元/月提升至1100元/月

同时,国务院总理李克强日前签署国务院令,公布修订后的《中华人民共和国个人所得税法实施条例》。

修改的主要内容包括:

加大对符合居民个人标准的境外人士税收优惠力度,以更好吸引境外人才;

为支持鼓励自主创业,对个体工商户等经营主体在计算经营所得时给予家庭生计必要支出减除;

明确个人缴付符合国家规定的企业年金、职业年金,购买符合国家规定的商业健康保险、税收递延型商业养老保险的支出,以及国务院规定的其他项目可以依法扣除;

优化与专项附加扣除政策相关的纳税服务,明确工资、薪金所得可以由扣缴义务人在扣缴税款时减除专项附加扣除,其他综合所得在汇算清缴时减除专项附加扣除,纳税人可以委托扣缴义务人或者其他单位和个人办理汇算清缴。

修订后的个人所得税法实施条例自2019年1月1日起与新个人所得税法同步施行。

此外,12月19日,国家税务总局发布了《关于全面实施新个人所得税法若干征管衔接问题的公告》,公布了全面实施新个人所得税法后个税的扣缴计算方法,自2019年1月1日起实施。

5项专项附加扣除 两项目额度有所提升

根据新修订的个税法,从2019年1月1日起,计算个税应纳税所得额,在5000元基本减除费用扣除和“三险一金”等专项扣除外,还可享受子女教育、继续教育、大病医疗、住房贷款利息或住房租金,以及赡养老人等专项附加扣除。

从今日发布的《个人所得税专项附加扣除暂行办法》来看,和此前的征求意见稿相比,大病医疗及住房租金两项扣除标准有所提高:

大病医疗:

扣除限额由6w提升至8w

住房租金:

直辖市、省会(首府)城市、计划单列市及国务院确定的其他城市的由1200/月提升至1500/月

市辖区户籍人口超过100万的城市的由1000元/月提升至1100元/月

具体扣除标准如下:

粗略计算,按此标准,每年最高可扣除达到15.44万元(2子女一年24000元,成人继续教育8400元,大病医疗80000元,租房18000元,赡养老人24000元)。

以每年最高扣除标准计算,除去三险一金等其他扣除项后,年收入20万元可少缴税11480元,年收入若超过110万元者,每年可少缴税超6万元。

居民个人实施预扣预缴个人所得税 税款多退少补

根据国家税务总局公告,自2019年1月1题全面实施新个人所得税法后,居民个人的工资、薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得,将按照预扣预缴个人所得税,年度预扣预缴纳税额与年度应纳税额不一致的,由居民个人于次年3月1日-6月30日向主管税务机关办理综合所得年度汇算清缴,税款多退少补。对于非居民则按月或者次代扣代缴个人所得税。

1、居民个人预扣预缴方法

1

工资、薪金所得

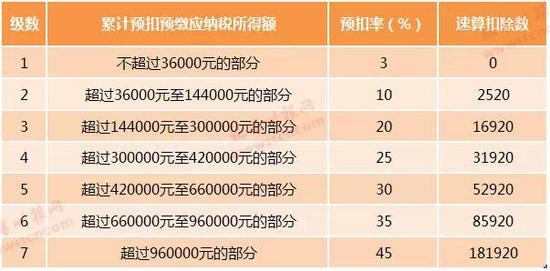

按照累计预扣法计算预扣税款,并按月办理全员全额扣缴申报。

计算公式:

累计预扣预缴应纳税所得额

本期应预扣预缴税额=(×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额

=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

个人所得税预扣率(适用居民个人劳务报酬所得)

3

稿酬所得

按次或者按月预扣预缴个人所得税。

计算公式:

预扣预缴应纳税所得额

应预扣预缴税额=×20%

预扣预缴应纳税所得额

=稿酬所得-减除费用

其中,稿酬所得的收入额减按70%计算,每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按百分之二十计算。

4

特许权使用费所得

按次或者按月预扣预缴个人所得税。

计算公式:

预扣预缴应纳税所得额

应预扣预缴税额=×20%

预扣预缴应纳税所得额

=特许权使用费所得-减除费用

其中,每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按百分之二十计算。

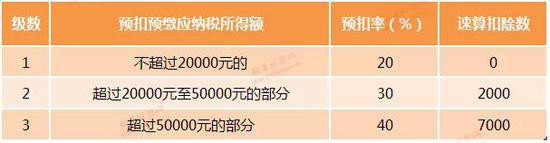

2

非居民个人的扣缴方法

非居民个人的工资、薪金所得,以每月收入额减除费用五千元后的余额为应纳税所得额;劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额。其中,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。

上述四项所得的应纳税额=应纳税所得额×税率-速算扣除数

个人所得税税率表(适用非居民个人工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得)

11问11答

1、什么时候开始实施

明年(2019年)1月1日开始。

2、普通工薪族个税怎么扣?

按照累计预扣法计算预扣税款,并按月办理全额扣缴申报

计算公式:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

看不懂?没关系,时报君来解释:

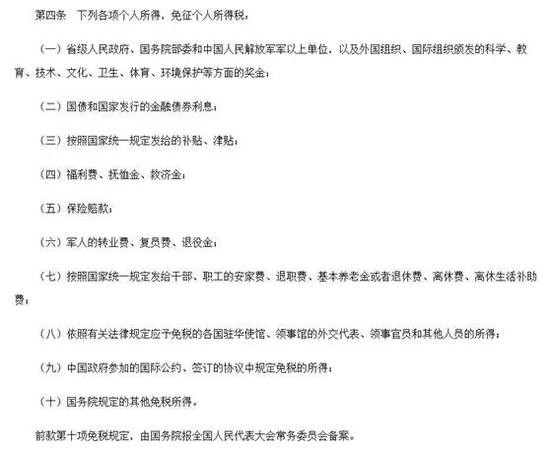

根据《中华人民共和国个人所得税法》,免税收入指的是:

减免税是的是:

所以以上两项对于大部分普通工薪阶层来说都是用不上的,那么计算公式可以简化为:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数) -累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

因此,最终计算公式可以简化为:

当月应缴税额=[(累计收入-5000*n月-累计专项扣除-累计专项附加扣除-累计其他扣除)*预扣率-速算扣除数]-累计已预缴税额

假设小明每月月薪为固定的30000元,没有其他收入,专项扣除及其他扣除(三险一金、企业年金等)为5000/月,专项附加扣除为4900/月。

那么在1月,小明的累计预扣预缴应纳税所得额=30000-5000-5000-4900=15100元

1月小明应该预缴个税=(15100*3%-0)-0=453元

2月,小明的累计预扣预缴应纳税所得额=(30000+30000)-(5000*2)-(5000+5000)-(4900+4900)=30200元

2月小明应该预缴个税=(30200*3%-0)-453=453元

3月,小明的累计预扣预缴应纳税所得额=(30000+30000+30000)-(5000*3)-(5000+5000+5000)-(4900+4900+4900)=45300元

3月小明应该预缴个税=(45300*10%-2520)-(453+453)=1104元

……

以此类推。

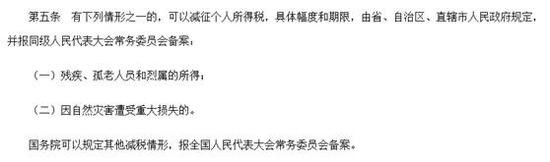

由于按照累计预扣法计算并预缴当月税款,这使得固定月薪超过8000元/月(已扣除各类专项扣除项)时在每个月所缴税款会有所不同,但固定年薪(扣除项目不变)每年所缴税款相同。时报君按照每月除掉专项扣除、专项附加项目扣除等后月薪分别为8000元、12000元、30000元、40000元、60000元、85000元计算每月及全年所需缴纳税款,如下:

单位:元 注:此计算未包含年终奖等

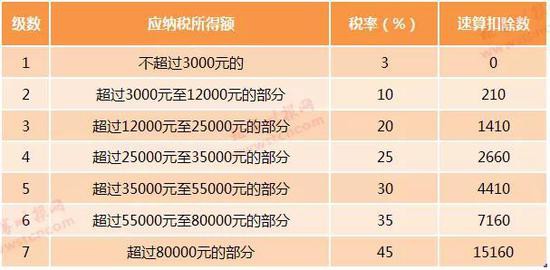

3、年终奖扣税怎么计算?

这要分几种情况:

①2018年12月31日之前发放且在此之前当年(2018年)没有使用过全年一次性奖金优惠政策。

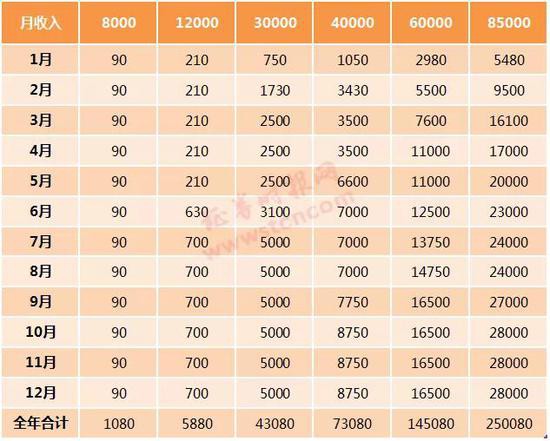

全年一次性奖金除以12个月后的商数,通过以下月度税率表查找适用税率和速算扣除数。对于在取得年终一次性奖金的当月,个人工资收入低于5000元的,可以先从全年一次性奖金中减去“当月工资收入低于5000元的差额”,就其余额按上述办法查找适用税率和速算扣除数计算税款。

②2018年12月31日之前发放但在此之前当年(2018年)已经使用过全年一次性奖金优惠政策。

不再适用全年一次性奖金计税方法,应当并入当月工资薪金,合并计算个人所得税。

③2018年12月31日以后发放。

待税务总局进一步明确。

4、如果每月预缴个税累计相加和年终应缴总个税不同怎么办?

由个人于次年3月1日至6月30日向主管税务机关办理综合所得年度汇算清缴,税款多退少补。

5、大病医疗专项附加扣款也是每月计算吗?

不是,大病医疗专项附加款由纳税人办理年度汇算清缴时,在80000元限额内据实扣除。

6、我在A地工作,租房,配偶在B地工作,有首套房贷款,我们两人可以分别享受住房租金和住房贷款利息专项附加扣除吗?

不可以,只能其中一人申报扣除。

7、我有一个2岁的小孩正在读早教班,可以申报子女教育专项附加扣除吗?

不可以,根据专项附加扣除办法,学前教育指的是3岁—小学入学前阶段。

8、我和配偶在婚前各自贷款购买首套住房,可以各自按照1000元/月额度申报专项附加扣除吗?

不可以,按照《办法》,可以选择一套住房由购买方按扣除标准的100%扣除,也可以由夫妻双方对各自购买的住房分别按扣除标准50%扣除。

9、我的首套住房贷款有30年,可以一直申报该项专项附加扣除吗?

不可以,《办法》规定扣除期限不超过240个月。

10、二套住房贷款可以申请住房贷款利息专项附加扣除吗?

不可以

11、我有2个60岁以上老人赡养,每月赡养老人此项可以申报扣除的额度为?

2000/月

营业执照公示信息

营业执照公示信息